Faptul că prețurile activelor tranzacționate anul trecut pe piețele de capital din SUA, UE, Japonia și China au înregistrat creșteri spectaculoase este binecunoscut. Evident, uriașa echipă de propagandiști de pe Wall Street a profitat de acest fenomen conjunctural și s-a grăbit să clameze virtuțile „piețelor libere” și ale capitalismului de tip cazinou. Cu toate acestea, investitorii financiari lucizi au tratat cu suficientă reticență acest boom bursier, iar experții neînregimentați au spus atunci că dinamica asimptotică a cotațiilor bursiere este nesustenabilă și se datorează unor previziuni exccesiv de optimiste de tip „bull market”.

Acum, la doar câteva luni distanță de euforia de astă- vară, orice observator poate constata cine a avut dreptate și cine a vrut să-i înșele pe cei creduli. Pentru că, în condițiile unor evidente disfuncții ale procesului de creștere economică la nivel global (șomaj persistent, deflație, penurie de lichidități, diminuarea consumului), boom-ul bursier de anul trecut s-a dovedit a fi doar un foc de paie. Mai mult, piețele de capital occidentale și asiatice sunt bulversate in aceste zile de un devastator efect de tip „bear market” care prevestește o recesiune ca și cea din 2008 (1,2).

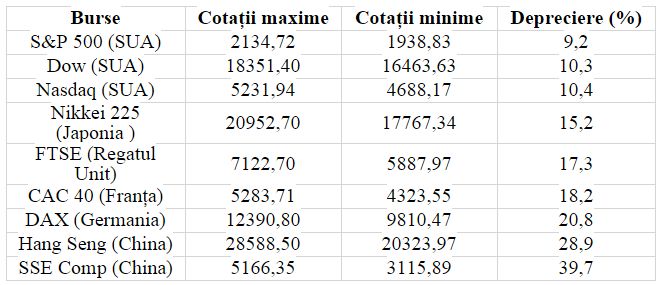

Cotații maxime – valorile maxime ale cotațiilor bursiere din ultimele 52 de săptămâni (puncte); Cotații minime – valorile minime ale cotațiilor bursiere din 7 ianuarie 2015; Bear market – un fenomen care implică o depreciere de cel puțin 20% a valorilor maxime ale cotațiilor din ultimele 52 de săptămâni. Sursa: Yahoo Finance, Business Finance, Stock Market, Quotes, News.

Într-adevăr, datele precedente reflectă deosebit de clar declinul acut din ultimele săptămâni al burselor din China, Germania,Franța, Regatul Unit şi Japonia, burse care au ajuns în pragul colapsului. Dar nici bursele americane, care au pierdut în aceeaşi perioadă aproape 3 trilioane de dolari, nu se simt prea bine. Una peste alta,dacă luăm în considerare valorile capitalizărilor bursire din 2014 și pierderile din ultimele luni, atunci pierderile totale înregistrate la bursele din tabelul precedent totalizează aproximativ 7000 miliarde (7 trilioane) de dolari (3).

Dar care sunt cauzele acestui cataclism care devastează în aceste zile capitalismul de tip cazinou glorificat cu atâta zel de armata sa de propagandiști de la New York, Londra, Berlin, Paris și Tokyo?

În opinia mea, politica monetară bazată pe asfixierea economiilor cu credite mult prea ieftine (quantitative easing) constituie principala cauză care a generat actuala prăbușire a burselor occidentale și asiatice. De ce? Pentru că uriașele cantități de monedă „cu dobândă zero” puse în circulație de băncile centrale ale SUA, Zonei Euro (ZE) și Japoniei în scopul prevenirii unor multiple falimente din sectorul financiar și cel real al economiei, respectiv pentru finanțarea unor imense deficite guvernametale, nu au determinat o revigorare a sectorului real al economiei prin creșterea lichidităților și a consumului. Dimpotrivă, creditele excesive și nejustificat de ieftine au generat afaceri nesustenabile, mai ales în domeniul extracției hidrocarburilor de șist și al construcției de locuințe. Pe de altă arte, diminuarea nejustificată a dobânzilor la depozite a descurajat economisirea și a stimulat în mod vicios creșterea motivației pentru investițiile financiare în detrimentul investițiilor reale.

Datele prezentate în continuare evidențiază principalele efecte perverse ale politicilor de tip quantitative easing practicate în SUA, ZE și Japonia. În primul rând, creditele totale din SUA, ZE și Japonia au crescut în perioada 2008 – 2014 cu mult mai mult comparativ cu produsul intern brut (PIB), acest decalaj fiind de 26,9% în SUA, de 18,2% în ZE și de 19,2% în Japonia. Drept urmare, acest surplus de creditare a determinat afluxuri masive de lichidități pe piețele de capital, aceste lichidități fiind astfel imobilizate sub formă de active financiare în detrimentul consumului și al investițiilor din economia reală. În consecință, capitalizarea bursieră a crescut în perioada 2008 – 2018 după cum urmează: SUA (78,7% din PIB vs 151,2% din PIB), Regatul Unit (66,9% din PIB vs 106,5% din PIB), Japonia (64,3% din PIB vs 95,1% din PIB), Franța (50,4% din PIB vs 73,7% din PIB), Germania (29,6% din PIB vs 44,9% din PIB). Este evident, deci, că proliferarea malignă a creditului a generat o creștere a stocului de active financiare de pe piețele de capital și nu o creștere a lichidităților, a consumului și a investițiilor din sectorul real al economiei (3,4,5).

În acest context, încercările unor „analiști” de pe Wall Street de a blama China pentru recentele turbulențe de pe piețele globale de capital sunt absolut penibile. Conform acestor „analiști”, China este „vinovată” pentru actualul declin bursier la nivel global datorită unor șocuri intermitente pe piața de capital de la Shanghai, datorită deprecierii de anul trecut a yuanului și datorită diminuării creșterii economice. Evident, toate aceste pretinse cauze ale crizei de pe piețele bursiere globale sunt pretexte propagandistice și nu argumente cât de cât raționale. În primul rând, raportul dintre activele bursiere chineze și cele americane este de 22,8%. Cum ar putea, deci, bursa de la Shanghai să destabilizeze bursele americane dacă activele bursiere ale Chinei reprezintă mai puțin de 23% din valoarea activelor bursiere americane? În al doilea rând, deprecierea extrem de redusă de anul trecut a yuanului a fost absolut necesară în condițiile în care eficiența exporturilor chineze pe piețele externe a fost afectată de o apreciere conjuncturală a yuanului în raport cu toate celelalte valute globale. În sfârșit, acuzația că diminuarea ratei de creștere a economiei chineze de la 7,3% în 2014 la 6,9% în anul trecut reprezintă un factor de risc pentru bursele occidentale este atât de stupidă încât nu merită comentată.

Din această perspectivă, actualul colaps de pe piețele de capital este un fapt consumat. La fel ca întotdeauna, câțiva miliardari au „smântânit” bursele și au devenit și mai bogați, iar imensa majoritate a celor care au pariat pe virtuțile capitalismului de tip cazinou au pierdut. Desigur, nu aceasta este problema. Problema care ar trebui să fie acum în centrul atenției este dacă actualul cutremur de pe piețele bursiere se va termina „în coadă de pește” sau va declanșa un nou colaps economic la nivel global . Mă tem, însă, la fel ca și George Soros sau Bert Dohmen, dar din motive total diferite, că tot mai fragila economie globală va fi pulverizată de o criză cu mult mai devastatore decât cea din 2008.

Surse: 1. Bert Dohmen, Here Comes The Recession And Bear Market, 6 ianuarie 2016, www.forbes.com; 2. Matt Clinch, Soros: It”s the 2008 crisis oll over again, 7 ianuarie 2016, CNBC, Yahoo News; 3. The World Bank, Financial Sector; 4. The World Bank, Quarterly Public Sector Debt; 5. The World Bank, Economy and Growth.

Dr. Ing. Nicolae Țăran